目論見書読んでますか!?

全く読んだことないという方。または、さらーっと10秒くらい目を通して

「みんなオルカン買ってるし、大丈夫っしょ!」

と、勢いで買っている方

目論見書は

あなたのお金を運用してくれるマネーマシンの大事なマニュアルです!

しっかりと熟読をし、理解をした上で株式投資をしましょう。

でもいまいち分かりづらいよなー 長いし・・・

そんなあなたにこの記事では

みんな大好き「eMaxis Slimのオルカン」の目論見書を見ながら

目論見書の読み解き方を一緒に見ていこう!という記事です。

次のような方におすすめです

・目論見書とか見たことすらない

・これからオルカンを買おうとしている

・目論見書を見たとして延べ10秒程度

1つでも当てはまるあなたはこの記事を読むべき人です。

では、目論見書を読み解いていきましょう!

【オルカン】投資信託で知らないとやばい!目論見書で見るべき重要な情報6選

目論見書において、重要な6つの情報は次に挙げる内容と私は考えます

・ファンドの分類

・為替ヘッジの有無

・国・地域別構成比率

・基準価額と純資産の推移

・組み入れ上位銘柄

・手数料

それぞれ次のような観点で読み解いていきます

・ファンドの分類 →ざっくりどんな投資?

・為替ヘッジの有無 →為替影響するの?

・国・地域別構成比率 →どこの国のどんなものに投資するの?

・組み入れ上位銘柄 →特定の分野に偏ったりしてない?

・基準価額と純資産の推移 →買って大丈夫?

・手数料 →年間どれくらい費用かかるの?

オルカンの目論見書をベースに次から詳しく読み解いていきましょう

投資信託目論見書の読み解き方その1、ファンドの分類

まずは

このファンド、ざっくりどんなファンド!?

について見ていきます。

目論見書の最初に出てくる内容です。

大きく分けて

・商品分類

・属性区分

の2つの内容が記載されてます。

ざっくりとしたファンドの特徴→商品分類

より細かくファンドを区分け →属性区分

1つ1つ見ていきましょう

【目論見書商品分類】単位型・追加型について

オルカンは「追加型」に分類されています。

単位型・追加型とは?

一定の募集期間のみ購入が可能なものを「単位型」

運用中であれば購入したいときにいつでも購入できるものを「追加型」といいます

最近の流行は「追加型」であり、オルカンも追加型です

【目論見書商品分類】投資対象地域について

投資対象が「日本国内」か「海外」か「国内外両方」かを記載しています。

オルカンは「内外」つまり日本と海外両方となります。

【目論見書商品分類】投資対象資産について

投資対象が「株式」なのか「債券」なのか などを示します。

オルカンは「株式」です

【目論見書商品分類】補足分類について

「インデックス型」か「特殊型」かを記載しています。

インデックス型は、特定の指数に連動するように運用されるファンドのことで

オルカンはインデックス型に分類されます

特殊型は、投資者が注意が必要な特殊な運用方法の場合にこの表記となります。

近年はインデックス型がアクティブ型を長期的には成績が上回ることが分かっており

インデックス型が人気となってますね!

【目論見書 属性区分】投資対象資産について

次に属性区分について見ていきます。

こちらは、対象となるファンドについて

商品分類よりもより詳細に区分分けしています。

属性区分の投資対象資産は非常に細かい区分けとなっており、以下の分類がされています。

・株式 一般

・株式 大型株

・株式 中小型株

・債券 一般

・債券 公債

・債券 社債

・債券 その他債券

・債券 クレジット属性

・不動産投信

・その他資産

・資産複合 資産配分固定型

・資産複合 資産配分変更型

区分分けは投資信託協会によって区分が定められています

オルカンは「その他資産」に区分分けされています。

【目論見書 属性区分】決算頻度について

1年間に何回決算があるか記載されています。

オルカンは「年1回」となってます。

決算頻度によって何が変わるのでしょうか?

ファンドは決算を行い収益を確定して、得た利益を投資家へ「分配」します。

毎月決算のファンドの場合は、毎月分配金が得られますが

年1回の決算の場合は、1年に1度の分配金となります。

え?じゃあ毎月のほうがいいじゃん!!

と思われがちですが、一概にそうとうは言えません。

分配時に、分配金に課税されます。

そのため毎月分配の場合は毎月課税されてしまいます。

また、運用していくうえでの利益を分配しないことで

利益を資産に加えることで複利の効果を得ることができます。

毎月決算 →定期的に分配金を受け取ることが出来る

年1決算 →効率よく資産を増やすことができる(複利)

自分が投資信託に対して何を求めるか?で決めても良いでしょう

基準価額が上昇している局面では「年1回」のほうが効率よく資産を増やすことが出来ますが

基準価額が下落している局面では「頻繁に分配金を受け取る」ほうがお得であるとも言われています

【目論見書 属性区分】投資対象地域について

商品分類における「投資対象地域」は国内か海外かという大雑把な括りでしたが

ここでの投資対象地域はもう少し細かく区分けされます。

・アジア

・欧州

・日本

・中南米

などなど

このような区分けがされますが

オルカンは「全世界対象」であるため「グローバル」となってます。

【目論見書 属性区分】投資形態について

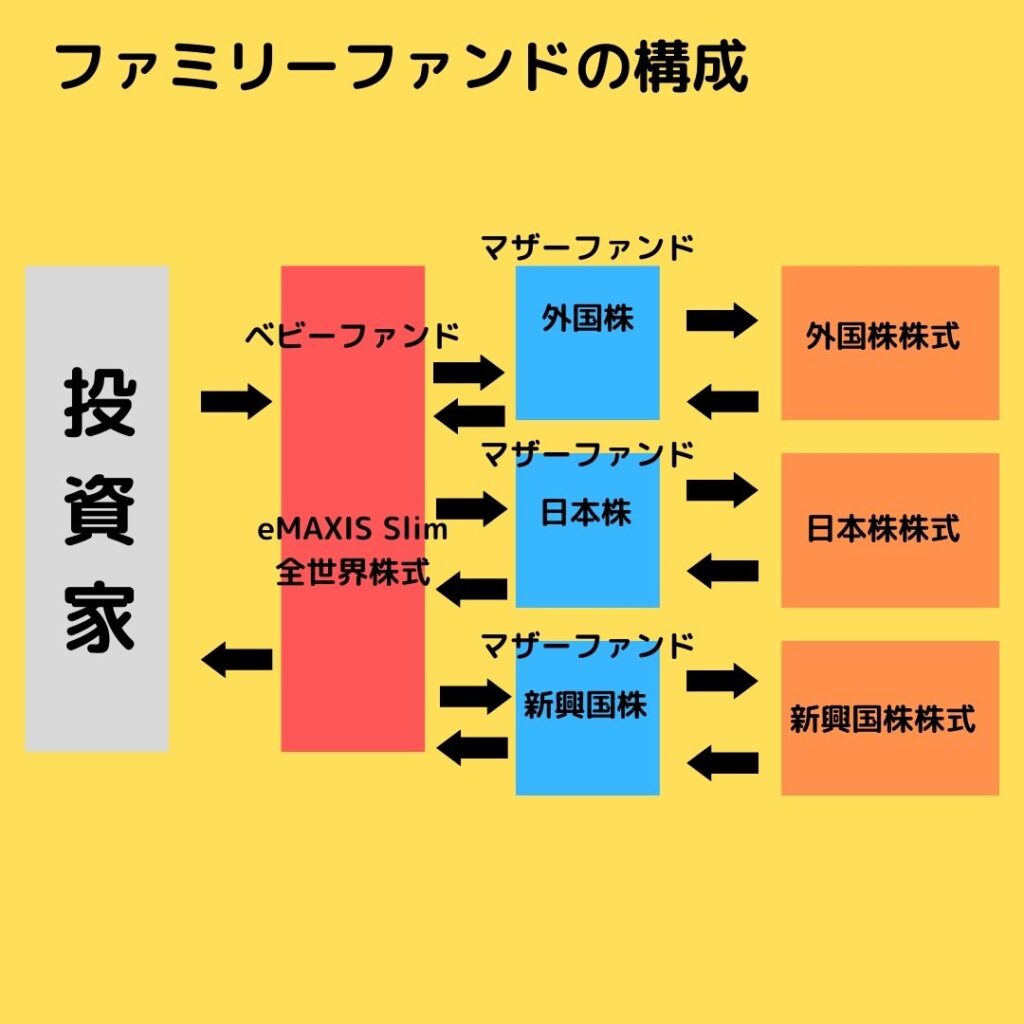

オルカンは「ファミリーファンド」となってます。

投資形態には

・ファミリーファンド

・ファンドオブファンズ

の2種類があります。

ファミリーファンドとは?

下の図のように投資家は「ベビーファンド」に投資を行い

ベビーファンドがマザーファンドに投資を行い

マザーファンドが株式や債券の買い付けを行います。

運用会社はマザーファンドを運用しながら

投資家に対して様々な内容でサービスを提供することができるため

低コストでの運用が可能となるメリットがあります。

オルカンはこの方式を採用していて、実際に運用コストが低いです

ファンドオブファンズとは?

複数の投資信託へ投資するファンドです。

より分散投資を実現することが出来ます。

ただし、投資先のベビーファンドでそれぞれ投資報酬が発生するため

コストが高くなりやすいという特徴があります。

【目論見書 属性区分】為替ヘッジについて

オルカンは「無し」となってます。

為替ヘッジとはなんでしょう?

為替リスクをヘッジ(避ける)する動きをするファンドが「為替ヘッジあり」となります。

ドルで投資を行うため

投資タイミング →1ドル100円

売却タイミング →1ドル80円

このように円高が進んでしまった場合に、受け取れるお金が円の場合少なくなります。

このような為替によるリスクを為替リスクと呼び

「為替ヘッジあり」の投資商品の場合、上記のような為替の動きによる変動が無く

売却益を受け取ることが出来ます。

為替ヘッジの有無はファンド選びに重要な要素です

しっかりとチェックしましょう。

「目論見書の読み解き方その2、為替ヘッジの有無」がここに該当します

為替ヘッジありのデメリット

投資したタイミングから円安が進んだ場合は為替の影響で受け取るお金が増えます。

投資タイミング →1ドル100円

売却タイミング →1ドル120円

この場合、同じ1ドルでも120円受け取れます。

もう1つのデメリットとしては

運用コストが高くなる傾向にある

ことです。

為替リスクをヘッジするために運用の手間がかかるため

その分運用会社へ支払う報酬が高くなります。

【目論見書 属性区分】対象インデックスについて

どの指数を対象としたインデックスファンドなのかが記載されています。

オルカンは

MSCIオールカントリーワールドインデックス

の指数を対象としています。

ここでの指数については「へーー」くらいに思ってていいでしょう。

この後の

・対象インデックスの国・地域別構成比率

・組み入れ上位銘柄

のほうをしっかりと見ましょう!

このように

1ページ目に書いてある表をもとに

ざっくりと、「このファンドがどのようなものか」を掴むことが出来ます。

投資信託目論見書の読み解き方その2、国・地域別構成比率

次にファンドの特色の部分を見ていきましょう。

目論見書には全部で3つのオルカンの特色が記載されていますが

最も重要なのは

ファンドの特色1 MSCI オール・カントリー・ワールド・インデックスに連動

という箇所です。

この項で重要なのは

対象インデックスの国・地域別構成比率の円グラフです。

オールカントリーと言えども「米国株」のウエイトが非常に高いことが分かります。

さらに先進国で88%の比重となることも分かります

オールカントリーというと万能に聞こえますが

実際中身は、米国株に寄ってる部分がかなり多く

米国経済の行く末によって基準価額が左右されてしまうこととなります。

投資信託目論見書の読み解き方その3、基準価額と純資産の推移

次に,、目論見書の「運用実績」をみていきましょう

基準価額と純資産の推移が記載されています。

基準価額とは、株でいう「株価」みたいなものです。

ここ数年どのような動きをしてきたかを参考程度に見ます。

ここで重要なのが

純資産です。

純資産とは何なのでしょう?

ファンドの大きさを示す数値です。

10人が10万円でファンドを購入すれば純資産100万円となります。

・どれだけ多くの人が購入しているか?

・ファンドの基準価額が上がっているか下がっているか

この2つの要因でファンドの純資産は変わります

純資産が少ないファンドは売られすぎた場合に途中で運用を

やめてしまうことがあります

リスクを考えると「純資産」はファンドを購入する重要な要素として考えるべきです。

オルカンの純資産3200億円はどうなのか?

かなり純資産の大きいファンドであると言えます。

近い時期に出来た同じくオールカントリーを投資対象としている

「雪だるま」ファンドは純資産400億円です

投資信託目論見書の読み解き方その4、組み入れ上位銘柄

この項には組み入れ上位銘柄も記載されていて次のようになってます

このように、米国株!という状況であることが分かるかと思います。

何度も言いますが、オールカントリーと銘打ってはいるものの

実体は米国株がほとんどの割合を占めていて

米国の経済状況によって左右されてしまうというのが現状です。

目論見書の読み解き方その4、手数料

最後に記載されているのが「手数料」です。

オルカンの特徴として

・購入時手数料 無料!

・信託財産留保額 無料!

この2つが大きな特徴として挙げられます

運用にかかる手数料は

信託報酬である年率0.1144% です。

eMaxisがノーロード(購入手数料無料)のファンドシリーズであり

中でもSlimシリーズは「とことんコストにこだわったファンド」がコンセプトです

「全世界を対象として分散投資、かつ手数料の安さ」が

これがオルカンの売りと言えるでしょう

投資信託目論見書の読み方まとめ

僕はFXもやってます!余裕資金でやるには、小銭稼ぎに調度良いです。

手軽に始められるLINE FXがおすすめです!

目論見書、いかがでしたでしょうか?

私自身は目論見書から次の情報を得ることが重要だと考えてます

・ファンドの分類

・為替ヘッジの有無

・国・地域別構成比率

・基準価額と純資産の推移

・組み入れ上位銘柄

・手数料

これらのポイントを抑えながら読むことが重要です。

自分のお金を託すマネーマシンです。

ポカーンと投資するのではなくしっかりと理解して投資しましょう。

なかマネ

最新記事 by なかマネ (全て見る)

- 無料プログラミングスクールはやめとけ!元エンジニアが語る3つの致命的な理由 - 2025年7月2日

- 【保護者必読】子供プログラミングスクール選びで失敗しない5つのポイント - 2025年6月27日

- 30代未経験でもエンジニア転職できる!実績豊富なプログラミングスクール厳選7校 - 2025年6月19日